Depuis les années 80, les crises décennales s’abattent sur le système financier. Récession mondiale de 1985-86. Crise asiatique de 97. Subprimes en 2008. Le COVID en 2019. Les banques vont-elles tenir, alors que le changement climatique laisse présager de violents bouleversements socio-économiques?

[toc]On a (presque) tous entendu parler du concept de cycle économique. Ces cycles systémiques, sont la purge du système financier.

Le principe est simple : les marchés deviennent accro à certains actifs (actions, obligations, immobilier…) dont les prix s’envolent. Les acteurs s’endettent à mort pour acheter leur came de plus en plus cher. La bulle spéculative gonfle, en déconnexion totale avec la réalité économique, puis explose. Là, les plus endettés périssent (ce fut le cas de Leman Brothers en 2008) et les autres sont « recapitalisés » par les États. On parle de « privatisation des profits et de socialistation des pertes« . Bref, c‘est qui qui paye ? C’est la France qui paye« , comme dit la chanson.

C’est ainsi que respire notre système financier. Privatisation des profits, étatisation des pertes. CQFD. Ce modèle, alimenté par de l’argent magique-mais-pas-pour-tout-le-monde, peut-il tenir encore longtemps ?

Lire aussi : La vérité sur le Fonds de Garantie des Dépôts bancaires

Vers un krach permanent ?

Depuis 2008, le système financier est sous perfusion des liquidités des banques centrales qui déversent des trilliards de dollars sur l’économie. Les bourses mondiales font le yo-yo, passant du clash à l’exaltation en 3 clics… On appelle ça le quantitative easing.

En 2020, en plein confinement, ce sont plus de 24 000 milliards de $ d’argent frais que les banques centrales ont balancé. Et là, le voyant rouge s’est allumé dans la cabine de la Banque des règlements internationaux (BRI), la banque centrale des banques centrales. Elle a repéré dans son radar le retour de… l’inflation.

Alerte ! Car les pays de retraités rentiers comme l’Allemagne, le Japon, et les 3/4 de l’Europe, on une peur bleue pour l’inflation qui grignote leurs bas de laines. Pour la juguler, il faudrait augmenter la taux d’intérêts interbancaires (actuellement proches de zéro). Or, une remontée des taux d’intérêt serait catastrophique pour les banques centrales, qui devraient stopper leur machine à billets.

Pour faire simple : depuis 2008, le système est en surendettement chronique, au bord de la rupture. C’est du moins l’analyse de Jeremy Grantham, star du trading et véritable Nostradamus des marchés financiers (il a prédit l’explosion des bulles de 2000 et 2008).

Il prévoit (dans cette interview) l’explosion, en 2021, « d’une bulle historique (…) plus impressionnante que celle de 2008« , alimentée par l’irrationalité des acteurs. Il considère notamment que le succès du Bitcoin est davantage dû à une croyance plutôt qu’à la logique. « Pour l’amour du ciel !, conclu-t-il, faites le peu que vous pouvez faire pour préparer l’avenir, c’est-à-dire avoir d’excellentes infrastructures et un excellent système éducatif !«

Plusieurs signes annoncent en effet une bulle. Notamment les multiplications d’introduction en Bourse. Mais aussi l’emballement des investisseurs pour certaines entreprises, comme Tesla. Ou des investisseurs particuliers « en mode Red Bull » (traduire « acheteurs compulsifs », comme on l’a vu lors de l’épisode Gamestop (où de petits épargnants ont fait trembler un fond spéculatif) ou encore avec l’explosion du DogeCoin, une cryptomonnaie parodique.

Bref, fuyez l’économie de casino !

La fin de l’argent magique… et de la croissance

Un système fondé sur une croissance par l’endettement n’est pas viable sur le long terme. Tout montre que l’effet multiplicateur de la dette est en chute libre : grosso-modo, emprunter 100 € ne rapporte plus 130 € en bout de chaîne, mais 110 € à peine.

Or, avec les doses actuelles d’argent public injectées sans le système (Joe Biden vient de verser 1 900 milliards de dollars dans l’économie américaine), le système ne pourra pas tenir très longtemps.

Certes, le capitalisme est élastique. Il sait s’adapter. Mais il a une limite : la bulle monétaire. Une bulle monétaire gonfle quand la masse de monnaie en circulation dépasse ce que les Etats peuvent rembourser et ce que le bilan des banques centrales peut supporter.

Bon, une bulle boursière ou immobilière c’est pas trop grave, ce sont les épargnant et les proprios qui trinquent. Par contre, quand une bulle monétaire explose, cela s’appelle l’hyper-inflation et c’est généralement le début de la fin pour un État (cf les 300.000 TROIS CENT MILLE % d’inflation au Vénézuéla en 2020). Je vous explique tout ça dans cet article sur le Liban.

Pour l’instant, on ne connaît pas encore les limites de ce « puits sans fond ». Beaucoup d’économistes keynésiens (pro dépense publique) sont confiants. Depuis la forte chute des taux d’intérêt (négatifs pour les dettes publiques jusqu’à 15 ans), des Etats solvables, comme la France, peuvent emprunter plus, plus longtemps, et pour moins cher. Ici, le seul risque est la hausse des taux d’intérêt. Et tant que l’inflation reste faible (on est même plutôt au bord de la désinflation) y’a pas de blème. Le capitalisme a vu pire. L’Angleterre a bien atteint une dette publique de 250 % de son PIB en 1819… et elle est toujours là, hein ! Alors, y’a pas à s’inquiéter. Sauf que.

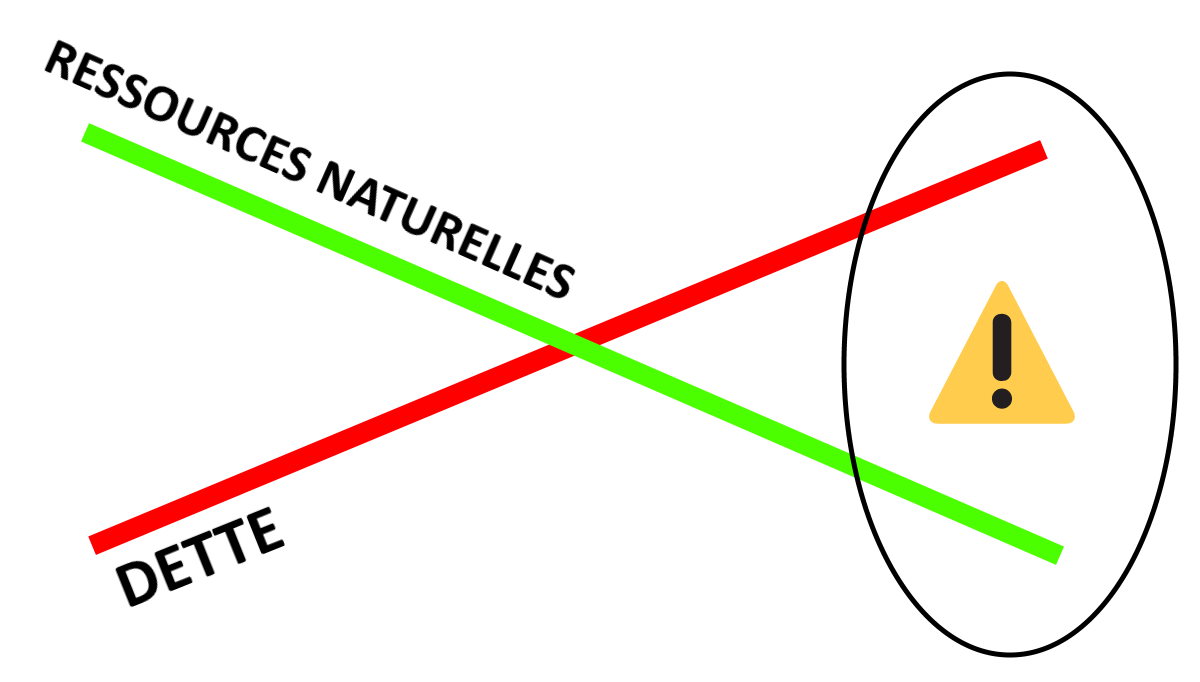

Sauf qu’aujourd’hui nous faisons face à un effondrement rapide des matière premières : pénurie de pétrole d’ici 2030, plus de réserve de pêche d’ici 2050, une baisse drastique des rendements agricoles pour cause de dérèglement climatique… Cette situation inédite dans l’histoire moderne peut conduire à un « déchirement » du système bancaire. Comment ? Regardez cette courbe :

Vous avez compris ? Si l’effondrement de l’économie réelle remet en cause les grandes lois de la « fiction économique » sur laquelle repose le système (croissance infinie, immortalité de l’Etat…), alors celui-ci pourrait bien s’écrouler.

Coup de stress chez les banquiers

Saviez-vous que le système bancaire Allemand était au bord du gouffre ? Eh oui, les bilans des poids lourds Unicredit, Rabobank et Commerzbank sont très mauvais et ne supporteraient sans doute pas un nouveau krach financier. Faut-il pour autant redouter l’embrasement systémique ? Non… sauf si les marchés perdaient confiance dans la capacité de l’Etat allemand à les recapitaliser. Ce qui n’est pas pour demain !

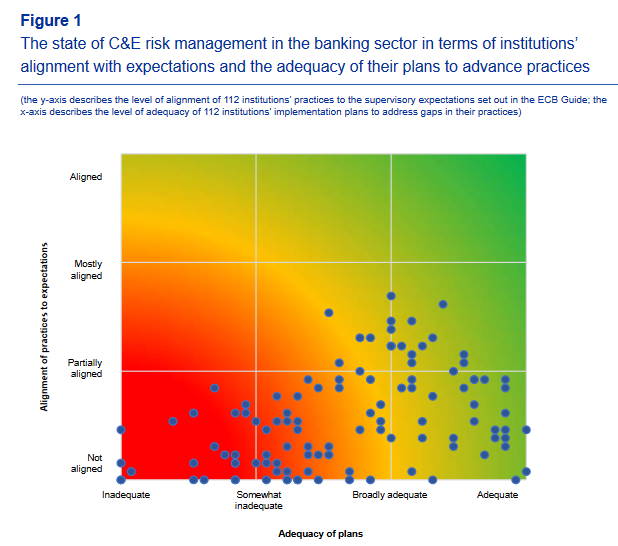

Pour autant, face au merdier du changement climatique, les grands argentiers de la planète commencent sérieusement à s’inquiéter. La preuve : depuis 2019, les banques se soumettent à un exercice inédit de stress-test destiné à mesurer leur degré de préparation face au risque climatique.

C’est la Banque d’Angleterre qui a ouvert la voix, en soumettant ses banques à des scénarios exploratoires de crise liés au réchauffement climatique. Pour preuve que la city est bien conscience de l’ampleur des périls, voici une citation de Mark Carney, gouverneur de la banque d’Angleterre : « Les défis actuels liés au réchauffement climatique sont de piètre importance par rapport à ce qui est sur le point d’arriver. L’exposition des investisseurs britanniques, y compris celle des compagnies d’assurance, est potentiellement gigantesque. Et le risque est massivement sous-estimé (de 50 % selon la Bank of England)« .

Et après, c’est nous (les écolos) qu’on traite de catastrophistes nian-nians.

Quand à la France, ses banques et assurances ont subi un stress-test similaire dont les résultats seront connus en avril 2021 (il faut savoir qu’ils étaient promis pour la fin de l’année 2020).

Mais en quoi consiste cet « exercice pilote à horizon 2050 » ? À savoir si les banques et assureurs sont suffisamment capitalisés pour faire face aux pertes potentielles causés par des catastrophes climatiques. Trois scénarios (plus ou moins optimistes) permettent de savoir comment y remédier et s’y préparer. En bref, la question est : en cas de sécheresse 6 ans de suite, nos belles grosses banques feront-elles faillite ?

Réponse de la BCE : leur capacité de résilience face au changement climatique est nulle ! Selon les résultats du stress test, aucune des 112 banques testées, n’a atteint les objectifs de sécurité fixés. « Le secteur bancaire doit d’urgence se donner les moyens de réduire son exposition aux risques climat ».

Une donnée essentielle, puisque l’effondrement du système financier est souvent le premier domino à tomber en cas de collapse (comme je l’explique dans cet article).

Le saviez-vous ? Les banques françaises ont publié un manifeste déclarant « qu’elles sont en avance sur la finance verte ». Cela m’a bien fait rire. C’est à lire ici.

Et nous ? (Ou comment investir dans le monde d’après)

Vu ces signes alarmants, il est urgent d’entrer en résilience et de faire des « investissements transitionnels » qui nous faciliteront le passage vers le monde d’après.

De quoi je parle ?

1-D’investir dans la rénovation écolo d’une vieille bâtisse en zone rurale (ou dans la construction d’une tiny house),

2-d’investir en direct dans des entreprises de l’Economie Sociale et Solidaire ou des énergies renouvelables, de l’agriculture bio, des forêts… Vous pouvez ainsi miser sur les Licoornes, ces 8 coopératives qui rivalisent avec les grosses boites nationales.

3-d’éviter la bourse, ainsi que les produits internes aux banques et assureurs. Sachez que les deux seuls banques qui ont une véritable stratégie d’investissement éthique et durable sont La Nef et le Crédit Coopératif.

Si vous avez quelques sou-sous à placer… faites vous aider par un club d’investissement orienté vers l’économie solidaire et durable. Voici quelques bonnes adresses :

-Le Club Prosper : spécialisé dans l’investissement agricole.

-Le club Energie Partagée : spécialisé dans les énergies renouvellables.

Je suis preneur d’autres idées de clubs : il vous suffit de m’écrire un email en cliquant ici !

Il n’est pas trop tard pour bien faire…

Si cette question vous passionne, je vous invite à découvrir la formation que j’ai conçue sur le thème Comment entreprendre et investir dans ce « monde d’après ». Elle est disponible en format webinaire (3 heures) et Ebook.

Les GAFAM, des empires monétaires en devenir ?

Prévoyants, les GAFA ont anticipé le risque d’implosion des monnaies fiduciaires, et notamment du dollar, en créant leurs propres monnaies numériques comme le Libra de Facebook. Apple et Amazon se préparent aussi à lancer leur cryptomonnaie.

Ainsi, en cas d’effondrement des monnaies nationales, ces firmes supplanteraient les États et les banques… ce qui n’est pas du goût de tout le monde.

Pour mieux comprendre ce phénomène, je vous invite à lire Gafa, reprenons le pouvoir, de Joëlle Toledano (2021) qui dénonce leur « hégémonie mortifère » et leur désir de « classer les humains pour mieux les contrôler ». Vivement demain !